|

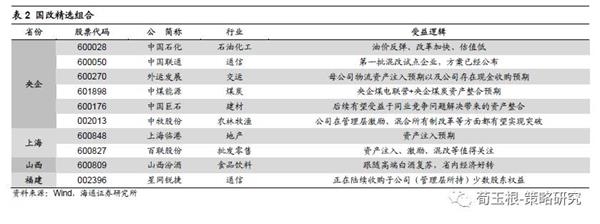

年内最后3-4月行情,要重视博弈因素。我们在9月3日月报《业绩和博弈双线思维》就提出,年底行情重视博弈因素,9月6日专题《四季度行情多异动》详细分析了年底行情的特征。各类投资者年底博收益、争排名使得年底行情博弈特性变大,2012-16年基金净值收益率在前三季度排名为后25%的基金产品,通过四季度逆袭最后全年排名进入前75%的概率均值为25.8%。博弈因素下过去5年年底A股频繁出现某些行业的短期逆袭:12年12月的银行,13年9月的上海自贸区,14年11月的一带一路和券商,15年11月初的券商和12月的地产,16年11月的建筑。这些异动板块的共性:第一,大涨前股价表现一般,即低涨幅;第二,大涨前公募基金配置比例很低,即低配置;第三,出现一些政策或事件催化。我们认为今年重视房地产、建筑、券商。房地产今年以来累计涨幅6.6%,沪深300为15.7%,截至17Q2地产板块的基金持仓比例较17Q1降至2.5%,较A股自由流通市值基金持仓低配3.2%,潜在催化剂:若金九银十的旺季三四线城市销售数据差,一线地产调控政策可能略松。建筑今年以来累计涨幅5.2%,沪深300为15.7%,截至17Q2建筑板块的基金持仓比例较17Q1降至2.7%,较A股自由流通市值基金持仓低配1.8%,潜在催化剂:若地产销售数据下滑,财政政策更偏积极,PPP项目加快落地。券商今年以来累计涨幅4.4%,沪深300为15.7%,截至17Q2券商板块的基金持仓比例为0.9%,处历史低位,潜在催化剂:上证综指站上3300点后,市场交易量、两融余额回升,风险偏好修复带来增量资金,并购重组放松、金融创新。 (来源:微信公众号国信策略研究)

(原标题:明日股市三大猜想:短期面临方向性选择 金融和地产股是资金首选) 历史季节性规律看,四季度金融地产和消费强、周期弱。我们将时间拉长,统计2005年以来各板块四季度较沪深300指数的超额收益。这其中发现一个典型特征:四季度强周期的资源板块普遍表现较差,金融、消费板块表现较好。2005-16年有色板块10-12月超越市场概率&超越市场平均涨跌幅(33% & -1.2%、33% & -1.1%、33% & -3.5%)、钢铁(33% & -0.8%、42% & 0.6%、42% & -0.7%)、石油石化(42% & 0.3%、25% & -0.8%、25% & -1.2%);而金融、消费板块整体表现较优,2005-16年银行板块10-12月超越市场概率&超越市场平均涨跌幅(67% & 1.7%、58% & 0.3%、58% & 2.6%)、证券(58% & 2.2%、58% & 2.3%、50% & 5.1%)、地产(58% & 1.2%、58% & 2.3%、33% & -1.8%);消费板块中家电10-12月超越市场概率&超越市场平均涨跌幅(50% & 0.9%、75% & 2.3%、58% & -0.8%)、白酒(50% & -0.9%、58% & 2.2%、50% & 0.4%)、汽车(50% & -0.6%、67% & 1.0%、58% & -2.6%)。这也与基本面波动有关,四季度是周期资源品淡季,消费品旺季,而三季度宏观经济数据的公布也使得全年经济运行区间基本明确,金融板块投资不确定性减小。

摘要

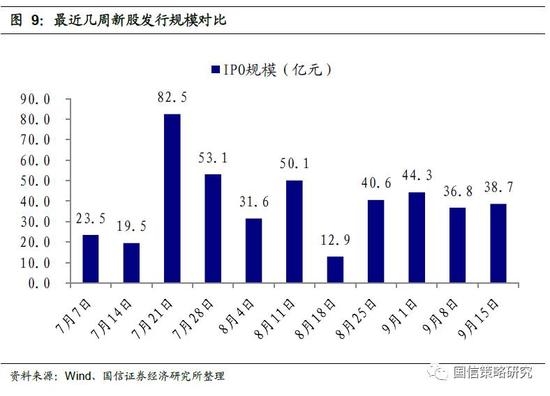

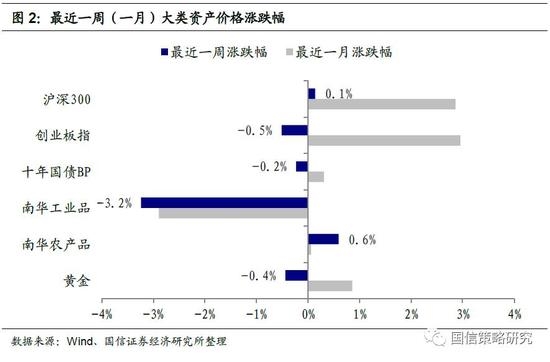

【延伸阅读】 荀玉根:四季度异动行情徐徐开启 看好四类股 短期来看,虽然7月和8月连续两个月的经济数据表现不及市场预期,但经济二次探底的下行风险并不大。实际上,8月份数据中表现最差的是基建投资增速,而这个本来就是逆周期的,如果经济好了基建可以少做、经济不好还可以再加上去,况且今年财政收入大幅改善,不存在政府没钱的问题。而同时,当前的制造业投资增速也仅有2.3%,在企业盈利状况持续改善的过程中、在2.3%的位置上,后续制造业投资增速向上的可能性要比向下更大。因此,我们认为从中期趋势来看,经济复苏仍然在进行中并没有结束,虽然中间有曲折。 大类资产表现一览:债券回升,黄金下跌 资金供求:IPO规模上升,定增规模下降

核心结论:①8月经济数据公布后市场结构微妙变化,顺周期的资源股回落、逆周期品种上涨,四季度异动行情徐徐开启。②过去年底异军突起行业的特征:低涨幅、低估值、政策或事件催化,今年重视地产、建筑。季节性统计,四季度金融地产和消费胜率大。③保持乐观,估值盈利匹配角度看好金融和消费白马,市场博弈角度重视建筑、地产。 招商证券首席债券分析师徐寒飞认为,目前各种政策基调都是维稳,从信用创造和利率水平来看,前期的金融去杠杆已经取得了一定效果,预计近期不大可能会出台剧烈的金融去杠杆政策,对于债券市场来说,监管约束短期将明显减弱。 从长期来看,决定股票价格的核心变量在于企业自身的净资产收益率以及市场的整体利率水平。拥有持续、稳定高净资产收益率的企业能够不断创造股权价值,这是企业股票价格持续上涨的根基。在未来产业不断集中、投资刺激减少、宏观经济趋稳的环境中,资产市场上将涌现出一大批拥有持续稳定较高资产收益率的优势企业,这是A股市场能够走出长期结构性慢牛行情的根本保证。 上周全球各主要股票指数中发达国家市场股市多数上涨,其中标普500指数上涨1.6%,恒生指数上涨0.5%,日经225上涨3.3%,德国DAX上涨1.7%,法国CAC40上涨2.0%。新兴市场国家股市全部上涨,圣保罗IBOVESPA指数上涨3.7%,俄罗斯RTS指数上涨0.3 %。

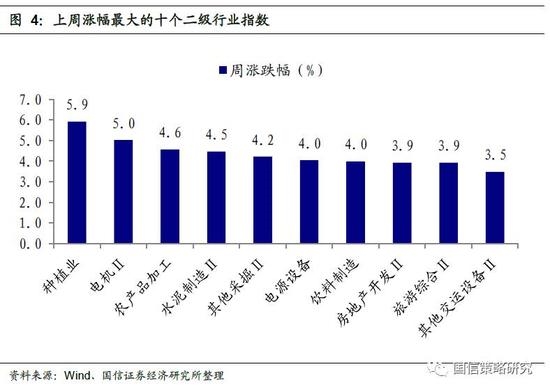

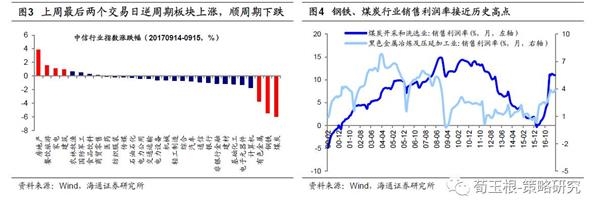

3. 应对策略:稳中求进 过去一周各大指数表现平稳,但行业结构出现了明显变化,14日周四国家统计局公布8月份宏观经济运行数据,工业、投资、消费三项均不及预期,14-15日两个交易日顺周期的资源板块下跌,逆周期的地产建筑和消费板块上涨。经济数据回落正在催化市场结构渐变,我们9月初提出的四季度异动行情已经徐徐开启。 |