|

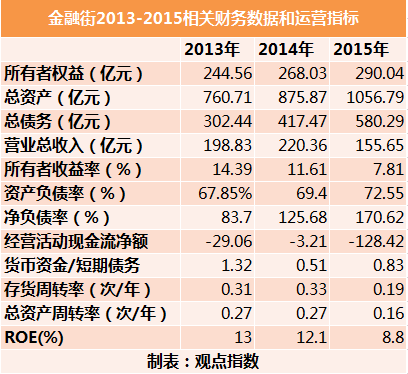

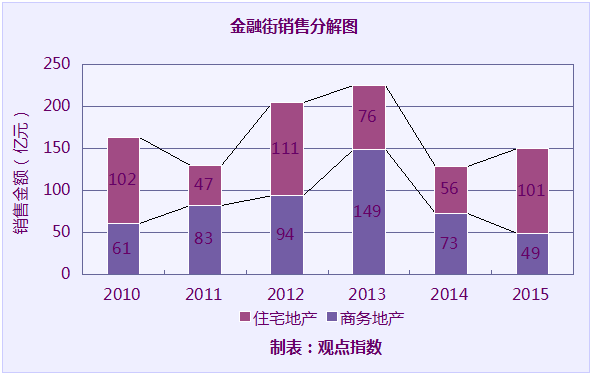

包括与金茂合作的广钢金茂府项目,金融街目前在广州合共拥有5个项目。近一年多来,虽然一线城市迎来了一波小周期,但广州却未出现房价大涨,金融街多个项目开盘价均被指“贴地飞行”。2015年9月,金融街广州负责人的去职,更是被视作不堪重压下的出走。 中投证券估算,加上2015年底未结算资源和2016年新获取项目,金融街拥有总建筑面积940万平方米的可结算资源,权益建面约786万平方米,其中北京占比22%、天津11%,一线城市合计占比43%。 伴随金融街的大举扩张,近年公司资金需求量增大,使得经营现金呈现净流出状态,负债比率也在攀升。 全国扩张徘徊 金融街控股2013年曾以39亿元、35.85亿元的报价分别向招商银行、太平人寿出售了金融街南扩区域的写字楼项目,仅这两笔交易就收入近75亿元,这也构成了金融街控股2013年获得较好业绩的基础。 根据金融街公布的数据,观点指数计算得出,从2010年至2015年六年间,公司销售分别为162亿元、130亿元、205亿元、225亿元、130亿元和150亿元。其中,商务地产占比分别为37%、64%、46%、66%、56%和33%。 商务地产销售不振带来的连锁反应,还包括办公楼从拿地到结算本来就需要比较长的周期,金融街近两年商务地产销售有所下降,势必会影响一两年后的结算利润。 金融街的住宅销售都是正常周转,因此结算的变数在于商务楼宇的进度。 综上所述,金融街2015年以来的表现确实差强人意,作为被安邦看重并持股29.98%的公众公司,金融街需要一份更漂亮的业绩和财务数据来证明自己。 2014年7月,金融街又以8亿总价拿下番禺市桥街盛泰路东郊工业区地块,1单价.14万元/平方米,成为番禺地王。 2016年6月27日,金融街又宣布将丁章胡同1号(5/7号院)、金融街购物中心二期六层、部分金融街公寓、金融大厦计入投资性房地产,这无疑又为平衡公司利润增加了新的砝码。 近日,金融街发布的2016年半年度业绩预告显示,2016年1月1日-6月30日,归属于上市公司股东的净利润约6.9亿元,比上年同期下降约20%;基本每股收益约盈利0.23元,同比下跌26%。 多年来,商务地产一直是金融街地产销售的重要组成部分,甚至成为左右当年销售排名的胜负手。 为了熨平这种波动带来的风险,金融街从2014年开始加大住宅地产比重,并向广州、上海等北京以外的重点城市大举扩张。 观点指数了解到,2007年-2015年,金融街经营活动产生的现金流净额分别为-8.13、-51.27、-15.71、-24.81、-22.26亿、-19.26亿、-29.06亿、-3.21亿元和-128.42亿元。截至2015年底,公司净负债率也高达170.62%,达到了近三年的峰值。 ROE下降压力 对于业绩变动原因,金融街指出,预计归属于上市公司股东的净利润较去年同期下降约20%的主要原因,一是2015年上半年公司金融街中心改扩建项目竣工,计入投资性房地产,产生公允价值变动收益11.75亿元(税前),而2016年上半年公司无新竣工计入投资性房地产的项目,未产生公允价值变动收益;二是公司2016年项目结算存在季度间的不均衡性。

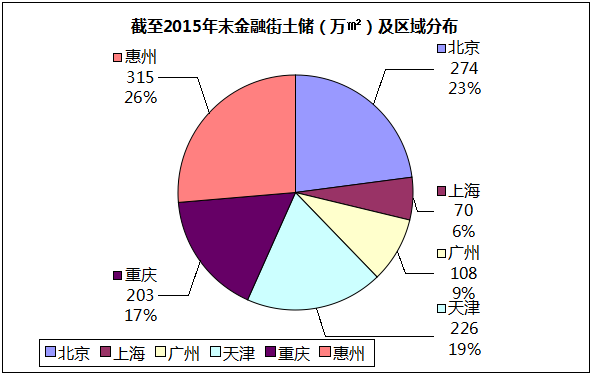

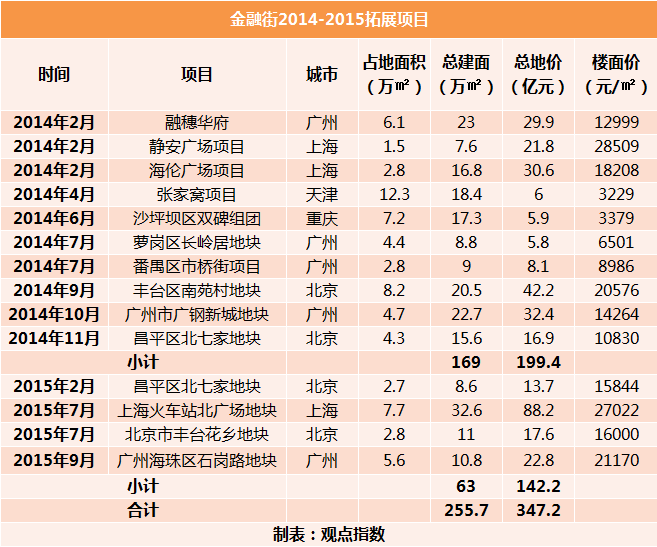

以新进入的广州为例,2014年2月,金融街在广州的拿地首秀就诞生了荔湾区地王,总成交价29.94亿元,配建安置房83100平方米,折合楼面地价为22031元/平方米。 观点指数发现,按照金融街写入年报的定位,“以商务地产为核心,以住宅地产为基础,适当增持优质物业,提升全价值链运营能力”是公司当前的业务模式。 ROE本质上是公司盈利能力与资本结构的综合反映,计算公式为:ROE=净利润/净资产=销售利润*资产周转率*财务杠杆。 2016年,金融街预计可售资源量超过540亿元,其中住宅产品与办公产品占比约50%:50%,分城市来看,北京货量约235亿,天津、广州超过90亿,上海超过50亿。 金融街的全国化扩张实际上是从2005年进入惠州和天津开始,但号称是珠三角最大在建滨海项目的巽寮湾,并没有为金融街吹响胜利的号角,反而成为这家雄心勃勃企业一段不愉快的往事。

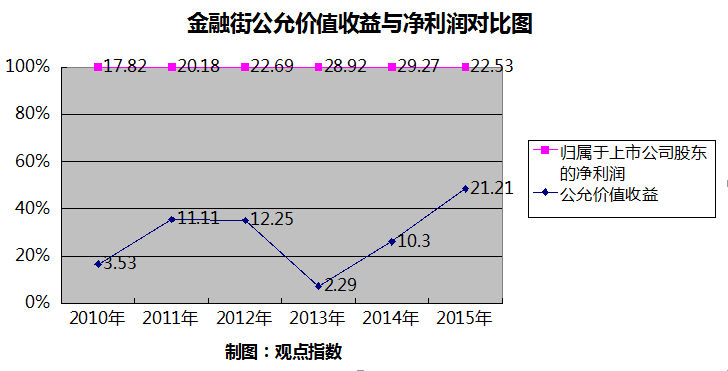

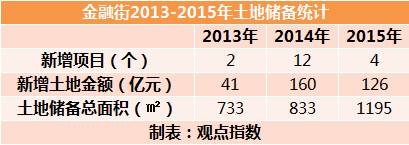

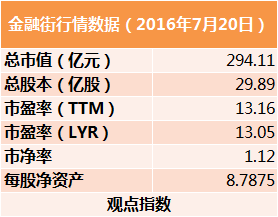

此后,随着商务地产没有创下更好的成绩,金融街整体销售也开始萎缩,即使2015年住宅地产销售突破了100亿元,当年整体销售也仅为150亿元,在过去几年的销售中并不算特别好的成绩。 据观点指数统计,金融街2011-2013年拿地较为温和,年增加土地储备在40-60万平方米左右。步入2014年后则频频出手,分别在北京、上海、广州、天津、重庆等地获取12个项目,实现权益投资额160亿元;2015年则在京沪穗获取4个项目,权益投资额126亿元。 中诚信证券有限公司5月份的一份金融街公司债跟踪报告中亦指出,受增持部分优质写字楼及项目结算周期等因素的影响,近年金融街营业收入有所波动,经营性业务盈利能力亦有所弱化。 一方面,公允价值收益波动引起了金融街近年来利润总额和净利润的共振;另一方面,公允价值收益计入损益,掩盖了金融街经营性利润萎靡不振的事实。 据观点指数统计,近三年来,金融街ROE逐年下降,对应数值分别为13%、12.1%和8.8%。根据同策咨询研究部数据显示,2015年,A股和H股上市房企扣除非经常性损益后的ROE均值分别为11.54%和16.51%。 以2015财年为例,当年金融街利润总额为32.08亿元,净利润为22.65亿元。因为自持的部分商铺、公寓、写字楼等投资性房地产及金融资产公允价值调增而带来21.21亿元收益,同时受收入规模下降以及期间费用占比增加的影响,2015年金融街经营性业务利润11.24亿元,同比大幅下降65.74%。最终净利润大幅下滑23%,仅为22.65亿元,净资产收益率为7.81%。 需要指出的是,金融街近两年来在扩张冲动的驱使下,揽下多宗高价地,为日后的销售和利润带来了新的压力,也为市场留下了不计代价的急进形象。 从重兵北京到全国化布局,从过分倚赖商务地产到试图用“住宅+商务”两条腿健康行走,金融街需要走的路显然还很长。 存货方面,由于公司业务拓展较为迅速,金融街在建项目开发成本的不断投入使得公司存货规模增长较快。2015年末,公司存货净额为649.15亿元,同比增长18.16%,其中,开发产品117.00亿元、开发成本520.27亿元,占存货余额比重分别为18.02%和80.15%。 2008年3月31日,金融街公司董事会研究决定,从2008年1月1日起,对公司拥有的投资性房地产采用公允价值对投资性房地产进行后续计量。由于采用公允价值模式后不得再转为成本模式,这种模式长远地影响到后来多年的利润。

这是金融街净利润指标继2015财年下滑23%后,第二次出现超过20%的跌幅。自从2008年开始响应会计准则,对投资性房地产项目采用公允价值计量后,金融街的财务数据一度受益于由公允价值计入所带来的所有者权益增厚,但随着近年来进入结算通道和转为投资性房地产的商务地产项目减少,公司利润也一再下滑。 然而,高杠杆购入的高价地又为金融街带来了新的烦恼,如今这家北京国资企业正在探底的路途中摇摆不定。 公允价值天平 资产周转效率方面,受商务地产周转相对较慢影响,金融街2015年存货周转率和总资产周转率分别降至0.19次和0.16次,公司总资产周转率有所下降。 金融街上半年净利下滑20%的根源,除了周转和结算的不均,没有投资性房地产公允价值收益也是不可忽视的重要一环。

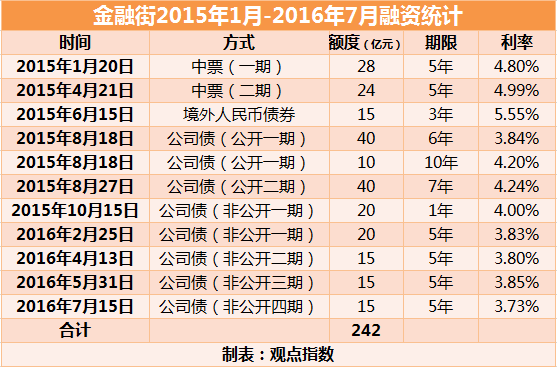

较大规模的在建和拟建项目是金融街持续经营的保障,但同时也对公司后续开发资金提出了较高要求。据观点指数统计,2015年至今,金融街在资本市场融资额高达242亿元。 根据观点指数统计,2010年-2015年间,金融街控股归属于上市公司股东的净利润分别为17.82亿元、20.18亿元、22.69亿元、28.92亿元、29.27亿元以及22.53亿元,而公允价值收益则对应为3.53亿元、11.11亿元、12.25亿元、2.29亿元、10.30亿元和21.21亿元。

以最近六年中的销售大年2013年为例,当年金融街合共实现225亿元地产销售,其中北京地区共完成161亿元的销售业绩,来自商务地产的贡献高达135亿元。 商务地产之踵 |