|

所以在这个阶段,最优的资产配置是股票(股票>债券>货币(现金)>商品) C、一二线城市的优质住宅,今年以来楼市的特征是金融政策放松,但房地产政策在收紧,结果表现为房价高位震荡,但房价长期潜力还是看人口,考虑到一二线仍然在人口流入期,未来相当稀缺的优质住宅肯定成为资产配置的首选。 首先是中国的投资市场并非是完全市场化,比如股市,正常来说应该是能进能出,但是中国股市近30年来够上市的企业没有多少家。股价很大程度上并不是业绩推动,股市作为经济晴雨表的作用在弱化。 1、什么是美林时钟理论? 但对普通人来说,苦于专业知识有限,对指数基金的认识还是不高的,我认为有三点非常重要:一是过往业绩,主要看是长期的业绩,一年以上,时间太短存在偶然性。二是基金经理的选择,一个好的基金经理决定一个团队,更决定这个投资的收益。三是费率。我了解了一下,今年业绩大幅增长的天弘系列指数基金在定投上有很大的优势。这系列基金的申购费1折,赎回费的话≥30天为0.05%,仅是行业一般费率的1/10左右。 E、进入2018年以后,我们发现一个重要现象,那就是一二三四线房价都普遍从高位震荡,PPI也一样。对应的我们也发现2018年开始央行多次降准,市场利率也普遍下行,我们可以把2018年至今我们所处的经济周期为衰退期。

2、过热期:在这个阶段,企业投资活动继续增加,GDP增速继续保持在高位,但由于经过复苏期后,薪资增长较快,居民收入增加,消费能力增加,物价上涨较快,即这一阶段表现为GDP和CPI都在高位。 关注√ 中金在线微信 在滞胀期,因为CPI在高位,货币当局为了防止经济过热,往往通过加息来应对,表现为银行存款和债券收益率不断提高,对应的货币基金收益率上升。为什么,很简单,货币基金投资资产中90%以上是银行存款和债券。A、如果你风险承受能力高一点,可以考虑股市,因为衰退期过后就是复苏期,股市的收益率会大大上升,但现在有一个问题,衰退期到底还会停留多久,这我们都没法预测,就像现在市场热议的春天不远了!但到底什么时候来?所以在目前还是冬天之际,可以“一做二不做”,一是切记在这时候短炒,因为你没法预测具体的底部点位。二是可以提前潜伏一些前期跌幅较大且业绩良好的股票,一旦买入把炒股软件卸了,几个月后看或许有惊喜。为什么,在政策利好不断出现的情况下,可以理解为政策底,那是不是市场低,如果说是点,那我真不清楚,如果底部区间,我认为是! 如果我们把这些因素考虑进来,同时弱化GDP因素,可能会发现近几年的资产价格走势与美林时钟理论还是有一定吻合之处的。我们可以分为几个阶段: 在这个阶段里,如果是一个市场化较高的国家或地区,债券尤其是10年期国债价格可视为资金价格的瞄,市场利率低即意味着债券收益率低。我在10月11日《大跌!美股遭血洗,A股重挫,真相到底是什么?》一文当中说过:债券收益率和债券价格成反比关系,市场利率走低的时候,即意味着债券价格走高。 股市跌了楼市歇了 然后呢?

分享到 在线咨询:

热门搜索 为您推荐 网友评论文明上网,理性发言 D、货币基金,市场利率走低,今年货币基金收益率也在降低,在收益率、便捷性、安全性方面相比其他资产仍有一定的优势,如果你是一个风险厌恶型的投资人可以考虑货币基金,不过有些是有额度限制的。 A、2012年-2015年,我可以发现,这段时间GDP增速不仅不断走低,而且反映价格的指标不管是CPI也好,还是PPI、房价涨幅整体是在低位的,我们可以把这段时间理解为衰退期,在这段时间我们发现央行降息的频率非常高,债券在这段时间里呈现牛市。 如果上面的分析是正确的,那么我们目前最优的资产配置是债券,但大家都知道,由于门槛、专业程度等原因,债券不可能成为我们普通人资产配置的首选,且比例不可能很高。那么我们该如何进行资产配置呢?我们可以分几种情况来说: 其次是政策对市场的作用力太强,比如2009年至2017年5月,中国广义货币增速高达两位数,也就是说在这段时间里政策对经济一直是强刺激状态,结果就是央行的货币政策(加息或降低)对经济的边际效果逐渐走弱。 现在不少人认为美林时钟理论很难反映中国目前的资产价格走向,比如2010年以来,中国的GDP以及CPI整体是走低,但是这几年里,债券市场却是牛市-熊市-牛市的过程,而股市则是熊市-牛市(2015年)-熊市的过程。为什么出现这样的现象呢? 在GDP以及CPI双双走低的情况下,货币当局被迫降息来应对经济下行压力,市场利率维持在低位。 所以,根据美林时钟理论,在滞胀期最优的资产配置:债券>货币>股票>商品 B、风险承受能力在中等水平,可以考虑指数基金,指数基金一般是追踪大盘或者某个板块,选择指数基金你的收益会与大盘或某板块同步,这样大大降低你个股踩雷的风险。其次,在对当前行情感到渺茫但对长期乐观的情况下,可以考虑指数基金的定投,定投的要义就是越跌越买,降低自己的持仓成本,当股价上涨时自己能够轻松回本且获得较高收益。 2、美林时钟理论适合国内的资产配置吗? 最后,由于央行对经济进行逆周期调节幅度太大,GDP也很难反映美林时钟的规律。 3、衰退期对应的资产配置是怎样呢? 再者是CPI作为衡量价格的指标有些失真,CPI一般衡量在超市、菜市场等最终商品的价格,企业的出厂价格并未反映在内,而房价涨幅更是没有反映,实际上说,房价应该算在物价内的。 扫描二维码 C、2016年初-2016年底,这段时间一二线城市的房价暴涨,价格(物价)在高位,我们可以理解为短暂的过热期。 关注中金在线:

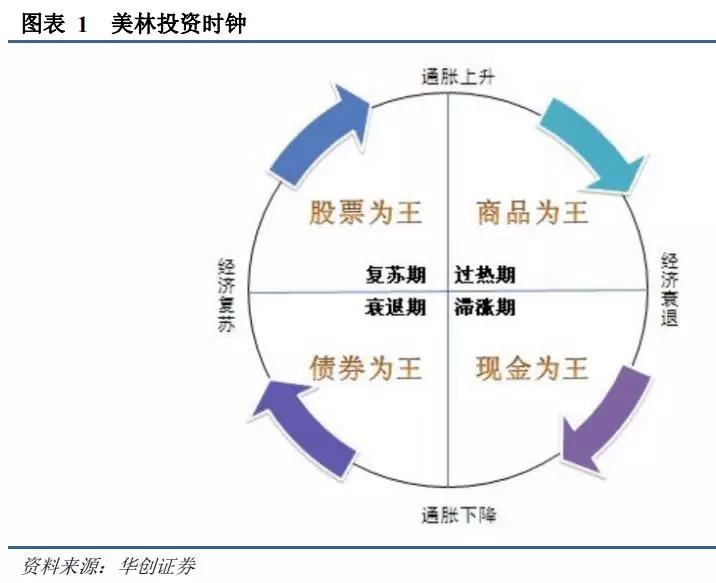

(文章来源:微信公众号小白读财经) 投资市场上著名的美林时钟理论可以部分解释这一现象。美林“投资时钟”将“资产”、“行业轮动”、“债券收益率曲线”以及“经济周期”四个阶段联系起来,帮助投资人识别不同阶段不同的投资方向。 3、滞胀期:在这个阶段,由于前期投入太多,企业库存增加,商品积压,企业投资回报率降低,经济下行,GDP下跌,但是由于原材料依赖处在高位,CPI依然非常高。即这个阶段的特征是GDP低,CPI高。 所以这个阶段最优资产配置是货币(货币基金)>商品>股票>债券。 事实上,今年以来,不仅股市跌了,楼市歇了,就连我们最常接触的货币基金收益率也在下降,近期的人民币汇率更是面临破“7”的可能性。那么如何看待这一现象呢? 1、复苏期:在这个阶段工厂开工,企业投资增加,企业利润改善,经济活动逐渐活跃,GDP增速加快,但是由于刚从衰退期走出来,市场信心还没有完全恢复,居民消费意愿虽然在增强,但增速较慢,物价继续保持在较低水平。即这一阶段的特征是GDP增速大于CPI。 B、2015年-2016年,在这段时间里物价继续在低位,但是却出现了2015年的大牛市,我们可以把这段时间理解为短暂的复苏期。 债券价格的计算公式:P=[c/(1+r)] + [c/(1+r)(1+r)]。。。 + [c/(1+r)。。。(1+r)] + [F/(1+r)。。。(1+r)] 在这个阶段,虽然经济在增长,但市场出于对经济过热的担忧,股市投资的积极性较复苏期要低,而CPI不断走高带来的商品价格上涨,让人们更多的期盼购买商品来抗通胀,即商品成了最优的资产配置(商品>股票>货币(现金)>债券),比如商品期货、原油等。 扫描或点击关注中金在线客服

如果用8个字来衡量2018年资产价格的表现,我的概括是:股市跌了,楼市歇了! |

- 上一篇:今年的黄金周假期你还在看房?其实楼市有点凉

- 下一篇:天嘉.翰廷二期最新资讯