|

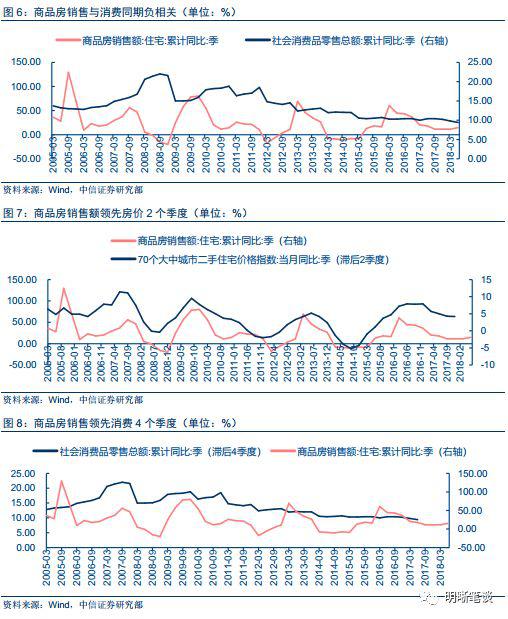

但房地产销售和房价上升对消费的拉动关系在13年以后有所弱化,该阶段一个重要的特征是财富效应和挤出效应在房价的上涨和下降期间产生影响的不对称性,这说明房价处于财富效应边际递减和挤出效应不对称的区域。具体而言,该阶段房价上涨给有房者带来的财富效应趋弱,已无法补偿价格上涨对无房者产生的挤出效应;而另一方面,2017年以来地产调控升级后房价开启下行走势,与消费下行走势表现一致,房价下行过程中挤出效应反而无法弥补财富的缩水效应,说明房价目前的高位区域跨越了房价回落修复挤出效应的敏感区域。因此,在当前政策与市场环境以维持房价稳定为主题的背景下,房价小幅下跌并不足以改善无房者的购房能力,也难以改善其消费能力。总体而言,当前房价处于小幅下行区间,财富效应的边际递减和挤出效应的不对称低不利于消费表现。

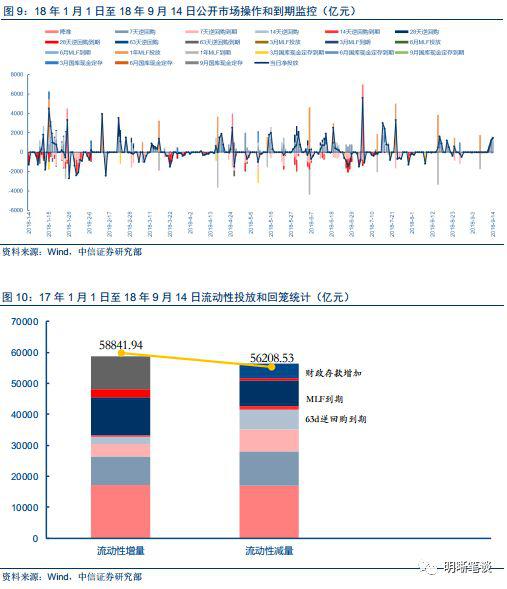

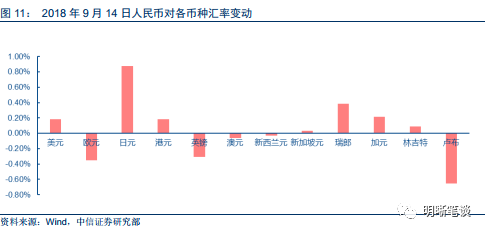

债市策略 投资需求和消费需求是国内需求的核心,当前房地产是影响国内投资和消费的主要因素。在投资领域,当下房地产投资需求弱化,对固定资产投资支撑也将走弱,国内投资需求增长也将面临收缩;在消费领域,政策环境引导房价小幅度下跌,但在当前房价区间内,财富效应难以充分补偿和抵消居民家庭负债杠杆的挤出效应。因此无论是投资和消费,房地产投资和价格的走势均使得内需面临收缩,不考虑原油涨价等价格因素,预计随着季节性消费因素的消退,内需仍将延续回落之势。综合而言,我们认为10年期国债到期收益率仍将保持在3.4~3.6%区间。 2018年9月14日,银银间质押回购加权利率全面下行,隔夜、7天、14天、21天、1M和3M分别变动了-2.83BP、-2.18BP、-5.2BP、-19.71BP、-4.02BP和-5BP至2.50%、2.64%、2.66%、2.85%、3.08%和3.05%。上证综指收跌0.18%至2681.64,深证成指收跌0.16%至8113.88,创业板指收跌1.78%至1366.57。 央行公告称,为对冲税期、中央国库现金管理到期等因素的影响,维护银行体系流动性合理充裕,2018年9月14日人民银行以利率招标方式开展了1500亿元逆回购操作。 【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2018年3月对比2016年12月M0累计增加4388.8亿元,外汇占款累计下降4473.2亿元、财政存款累计增加5562.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

(说明:2018年1月,人民银行对金融机构开展常备借贷便利操作共254.5亿元,其中7天31.80亿元,利率为3.5%;1个月222.70亿元,利率为3.85%。2018年2月,人民银行对金融机构开展常备借贷便利操作共273.8亿元,其中隔夜1.5亿元,利率为3.35%;7天105亿元,利率为3.5%;1个月167.3亿元,利率为3.85%。截至2月末,常备借贷便利余额为213.4亿元。2018年3月,人民银行对金融机构开展常备借贷便利操作共540.6亿元,其中未开展隔夜常备借贷便利操作,利率为3.40%;7天217.2亿元,利率为3.55%;1个月323.4亿元,利率为3.90%。截至3月末,常备借贷便利余额为482.1亿元。2018年4月,人民银行对金融机构开展常备借贷便利操作共467亿元,其中隔夜10亿元,利率为3.4%;7天355亿元,利率为3.55%;1个月102亿元,利率为3.9%。截至4月末,常备借贷便利余额为390.60亿元。2018年5月,人民银行对金融机构开展常备借贷便利操作共347.6亿元,其中隔夜120亿元,利率为3.4%;7天121.6亿元,利率为3.55%;1个月106亿元,利率为3.9%。2018年6月,人民银行对金融机构开展常备借贷便利操作共610.3亿元,其中隔夜0亿元,利率为3.4%;7天288.8亿元,利率为3.55%;1个月321.5亿元,利率为3.9%。2018年7月,人民银行对金融机构开展常备借贷便利操作共36.9亿元,其中隔夜5亿元,利率为3.4%;7天15.1亿元,利率为3.55%;1个月16.8亿元,利率为3.9%。截至7月末,常备借贷便利余额为36.9亿元。)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。 责任编辑:万露 |