|

姜超:融资无显著好转,地产债风险难降 2018-10-19 09:01 来源:格隆汇 开发 /融资 /房地产 原标题:姜超:融资无显著好转,地产债风险难降 作者:姜超 朱征星 杜佳 来源:姜超宏观债券研究

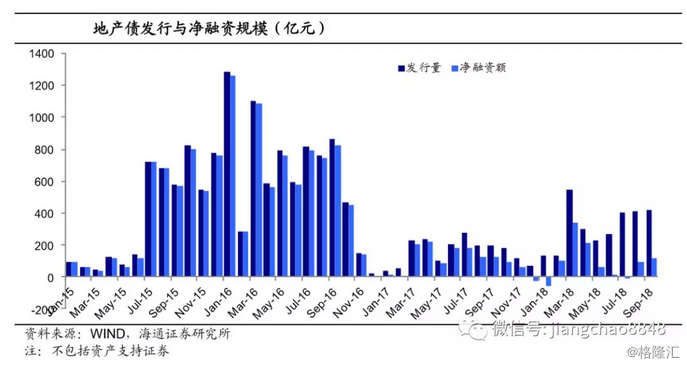

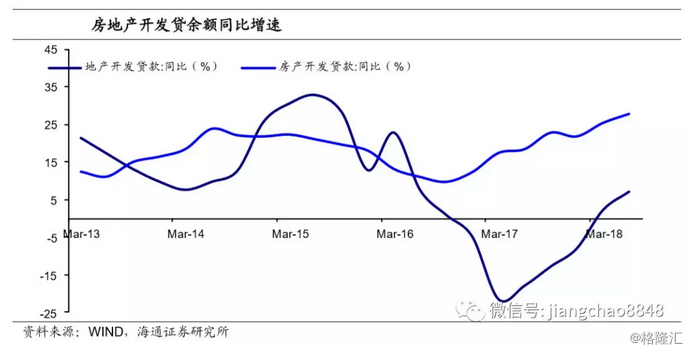

摘 要 房地产行业融资有何变化? 表内企业信贷回升,个贷续降。18年以来地产开发贷款余额回升,上半年共增加了1600亿元,余额水平回到了16年末;房产开发贷增速则持续回升,同比增速在25%以上,显示银行表内企业信贷支持不减。上市银行半年报也反映了房地产行业表内贷款增速较快,其中五大行为新增投放主力,而股份行余额增速较低。在结构上,大型优质房企才是能够获得信贷的主体,分化会比较明显。而个贷方面,18年以来个人购房贷款余额增速继续下滑,从月度新增居民中长贷来看,1-8月新增居民中长贷3.4万亿,同比减少了3200亿。 境内债券融资仍旧低迷,境外发债规模持平。1)境内债券市场:18年地产债发行量较去年有明显回升,但同时地产债到期量大增,债券的发行主要用于借新还旧,净融资额持续低迷。具体到地产公司债,今年6月以来通过审批的公司债项目明显增加,未来该券种的发行量有望继续回暖,但一是近期通过的有不少是过去两年积累的旧项目,未来能否继续保持这样的审批速度还有待观察,二是公司债已经进入偿债高峰,到期压力与日俱增。房地产企业发行中票、短融券并没有受监管的影响,政策一直变化不大,是优质企业的融资渠道,但总体融资量偏少。2)境外债券市场:房地产企业境外发债的热情依旧高涨,今年1-9月地产境外债净融资额折合人民币1700亿左右,与17年同期基本持平。不过今年年中开始针对地产企业境外发债的管理明显收紧,导致二季度房企境外融资明显下滑,而且能够在海外发债融资的企业多是大型龙头,中小房企融资方式仍旧匮乏。 地产非标融资规模趋降,非标转标困难重重。尽管近期监管政策上对非标融资有所放松,但打破刚兑、期限匹配的原则没有变,非标业务的增速和规模都不可能重回过往。今年市场上暴露出不少信托产品违约或逾期事件,会导致信托对资质较差房地产企业的规避情绪,未来房地产信托融资成本很可能会继续抬高。随着对非标监管的加强,17年下半年以来地产企业通过资产证券化融资的规模明显增加,但今年并未有进一步的爆发,这或与资产证券化产品在设计和监管上还存在不少漏洞有关;同时地产龙头参与较多,小企业直接进行资产证券化的难度较大。 融资未有明显好转,企业境况分化加剧。今年地产债券发行量较去年虽有回升,但净融资量尚无起色;影子银行监管趋严、非标萎缩给依赖相关融资的地产企业带来冲击;表内贷款支持力度增强,但主要服务于大型优质房企,境外债、资产证券化也主要是龙头在做,中小房企融资渠道匮乏,企业间分化加剧。 房企负债率仍在上升,降杠杆何时成行?根据上市公司半年报数据,18年二季度房地产行业有息债务余额增速虽较15年回落,但仍维持在20%以上的高位水平,而伴随债务规模的走高是融资成本的抬升,企业财务负担加重。杠杆率来看,18年6月末A股房地产公司扣除预收账款后的资产负债率与去年同期基本持平,约为53%,而从净负债率来看,A股房地产公司净负债率继续上升到了130.8%。分企业来看,大型房企有息负债率较去年同期基本持平,而中小型房企的有息负债率则从17年二季度的58%大幅上升到了今年二季度的65%,企业间分化加剧。 地产债风险难降。今年以来地产债收益率整体仍呈现上行态势,特别是中低等级券,目前行业利差在各行业中居前。未来地产债风险仍难降低,投资仍需谨慎。一方面,地产行业偿债能力下降,18年二季度上市房企流动性较高的资产对全部债务的保障能力从17年末的0.54下降到了0.48,无论是大型房企,还是中小型房企,偿债能力均下滑明显;另一方面,地产调控难以放松意味着融资政策难以松动,民企违约频发导致投资者对民企地产债的风险偏好难升,而非标融资仍趋萎缩,意味着地产行业再融资压力仍大。 1. 房地产融资怎么样了? 1.1 表内企业贷款回升,个贷续降 表内开发贷增速回升。从贷款数据看,17年地产开发贷款大规模负增,主要金融机构地产开发贷余额净减少了1500亿元,而18年以来地产开发贷款余额出现回升,上半年共增加了1600亿元,余额水平回到了16年末;房产开发贷增速则持续回升,17年房产开发贷余额净增1.34万亿元,18年上半年继续增加了1.18万亿元,同比增速在25%以上。总的来看,2018年上半年主要金融机构房产开发贷+地产开发贷余额较年初增长了16.14%,从融资量角度看,银行对符合房产开发标准的项目支持不减。

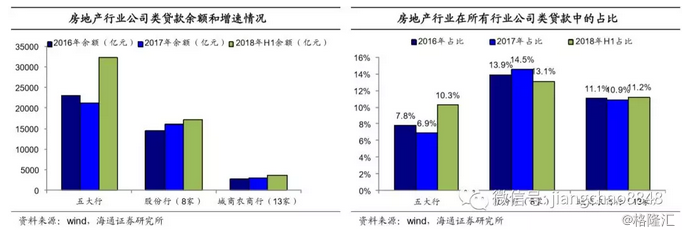

银行半年报也反映了房地产行业表内贷款增速较快。截至目前所有上市银行半年报均已披露,我们统计了26家上市银行公司类贷款中投向房地产行业的贷款余额,发现18年6月末的余额较年初增长了32%。 五大行为新增投放主力,股份行余额增速较低。分银行类型看,今年上半年五大行明显增加了对房地产行业的公司类贷款投放,余额增量超过1.1万亿元,相比之下股份行新增投放量并不大,8家上市股份行房地产行业公司类贷款余额较年初增长了7.5%;此外13家上市城商农商行该余额较年初增长了17.9%。当然同一类型中不同银行的情况也不尽相同,比如股份行中,兴业银行、光大银行、民生银行今年上半年提供给房地产行业的公司类贷款余额较年初有明显增加,但招商银行、浦发银行、中信银行该余额较年初都有绝对值上的减少。 不同类型银行,房地产行业贷款占比有所分化。房地产行业占所有公司类贷款余额的比重上,五大行从2017年的6.9%大幅增加到18年中的10.3%,股份行这一比例从2017年的14.5%回落至13.1%,而13家上市城商农商行这一比例从2017年的10.9%增加到11.2%。 而从各行对于房地产行业的政策看,尽管多数银行提出要加强风险管理,但对于优质房地产客户,银行在投放贷款时还是会进行支持。在结构上,大型房企才是能够获得信贷的主体,风险较高的中小型房企获得信贷的难度依旧较大。

|