|

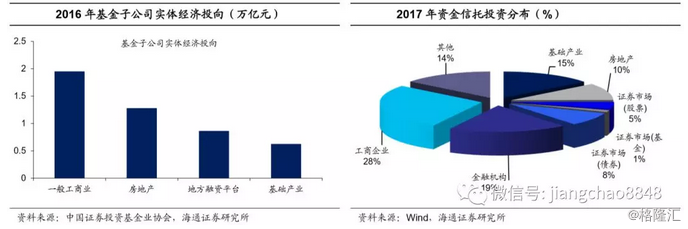

非标融资严监管格局未变。当前监管对非标融资并不友好,2017年末开始对非标的监管政策密集出台:《关于规范银信类业务的通知》(55号文),非标业务最重要的银信通道将受到监管的严格限制;《商业银行委托贷款管理办法》从根本上限制了之前的“银行-资管通道-委托贷款”以及“银行信贷资金-企业-委托贷款”的套利链条。而资管新规的出台则从需求端进行约束,短期理财资金投资长期限非标的路被堵死。 尽管近期监管政策上对非标融资有所放松,比如商业银行理财新规对非标投资的要求边际放宽、监管窗口指导信托公司加快项目投放,但打破刚兑、期限匹配的原则没有变,近期银行非标业务有所回暖,但增速和规模都不可能重回过往。 对房地产再融资影响大。非标投向实体的资金中,房地产、地方融资平台和基础产业是非常重要的方向,比如17年资金信托投资方向中,房地产和基础产业方向占到了25%,其他工商企业也只有28%。因此非标融资萎缩对地产和基建领域的企业影响非常大。

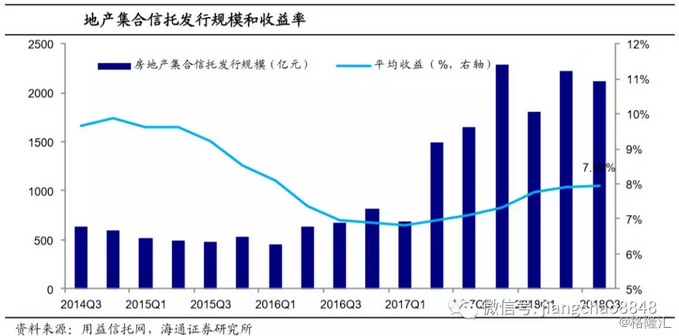

证监会对所属机构的严监管反而给了信托行业一个回暖的机会,通道业务开始大量回流,带动房地产信托融资规模增加。但17年四季度起,规范银信业务和资管新规出台,地产信托融资规模呈现稳中下滑的趋势。 房地产信托融资成本持续攀升。18年一季度新增地产集合信托平均收益率抬升至7.76%,二季度为7.92%,三季度以来则进一步抬升至7.96%,地产企业通过信托融资的成本不断增加。而单一信托收益率一般要比集合信托高,因此三季度以来房地产企业通过信托融资的平均成本应该要远高于7.96%这一水平。今年市场上暴露出不少信托产品违约或逾期事件,会导致信托对资质较差房地产企业的规避情绪,未来房地产信托融资成本很可能会继续抬高。

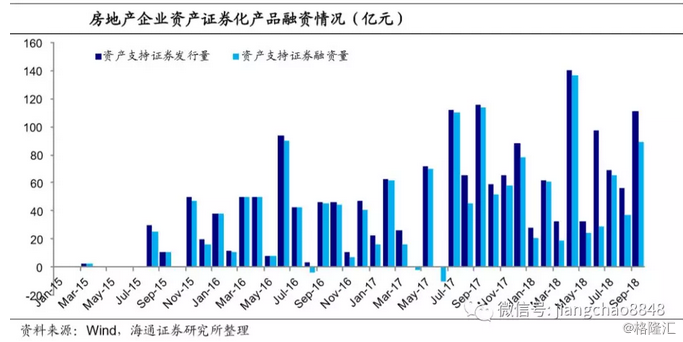

1.5 资产证券化未有进一步爆发 17年下半年以来房地产企业资产证券化产品发行量有明显增加。具体看,17年下半年由房地产企业发行的资产证券化产品发行量超过500亿元,而16年全年合计才发了445亿元。但18年以来房地产资产证券化发行量并未有进一步爆发。18年上半年房地产企业发行的资产证券化产品不足400亿元,1-8月合计约517亿元,尽管较16年及以前发行量已经明显增加,但并没有进一步的爆发式增长。这与资产证券化产品发展初期,产品设计和监管上还存在不少漏洞、空白,资金观望情绪较重有关。 地产龙头为主要参与方。房地产企业参与资产证券化的主体主要为传统地产行业龙头,比如碧桂园和万科。小企业直接进行资产证券化的难度还是较大。

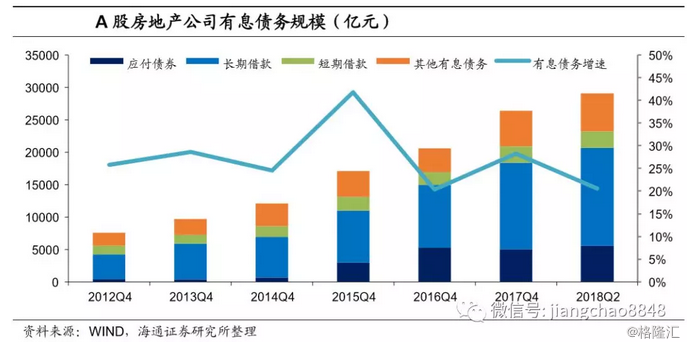

2. 从中报看房企债务情况 2.1 有息债务继续攀升,融资成本走高 有息债务规模持续攀升,增速放缓但仍相对较高。我们通过分析A 股全部上市房地产公司的样本,发现尽管受外部融资环境收紧的影响,18年年中上市房地产企业有息债务余额总额同比增速较15年有明显回落,但仍维持在20%以上的高位水平。具体来看,截止18年二季度末,上市房地产企业有息债务规模约为2.9万亿元,同比增速达20.6%。 分债务结构来看,17以来上市房地产公司应付债券规模基本维持不变,目前约为5543亿元,应付债券在有息债务中的占比则从2016年末的25%下降到了目前的19%,这与去年以来房地产企业债券净融资低迷有关; 长期借款项目规模持续增加,今年二季度较去年同期增长了31%,而短期借款项目规模则基本持平;其他有息债务增速较快,包括应付票据、一年内到期的非流动负债等。

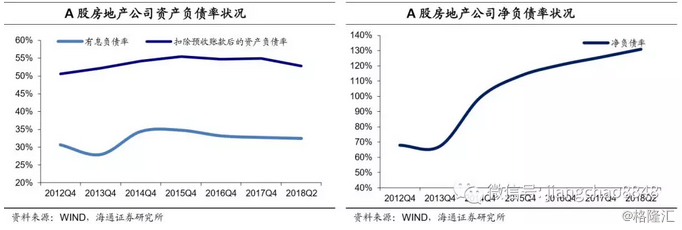

有息负债率稳中略降,净负债率继续走高。18年二季度A股房地产公司的有息负债率较17年年底稳中略降;从扣除预收账款(含合同负债项,下同)后的资产负债率来看,今年二季度A股房地产公司扣除预收账款后的资产负债率较17年底略有降低,但与去年同期基本持平,约为53%。另外,从净负债率来看,A股房地产公司今年二季度的净负债率继续维持缓步上升的态势,上升到了130.8%。

融资成本走高,财务支出增加。从上市公司披露的数据看,今年上半年地产公司的融资成本还在走高,不同企业增加的幅度有所不同。 部分龙头企业在控制融资成本方面做得相对较好,相比去年略有小幅抬升,比如保利地产半年报中提到上半年公司新增有息负债综合成本5.09%,存量有息负债综合成本4.86%,作为对比,17年年度新增有息负债综合成本为4.98%,年末存量有息负债综合成本为4.82%,相比之下今年保利地产的融资成本略有上行。再比如招商蛇口,截至18年6月底公司综合资金成本4.87%,相比于17年的4.8%小幅上升。 但部分地产上市公司融资成本较高或增加较快,比如华夏幸福17年年报披露融资加权平均利息率为5.98%,18年中报则提高到了6.14%;北辰实业17年年报披露整体平均融资成本为5.94%,18年中报则提高到了6.16%,增加了0.22个百分点;泰禾集团2017年末综合融资成本为8.1%,18年中报则提高到了8.22%;阳光城2017年末整体平均融资成本为7.08%,18年中报则提高到了7.49%,平均提高了0.41个百分点。 而除了上市房企,还有更多中小非上市房企,由于缺乏融资渠道而受本轮去杠杆冲击更大,融资成本飙升。 2.2 长期偿债能力有所减弱 今年二季度A股房地产企业短期偿债能力基本持平。具体而言,我们以货币资金比上短期债务来衡量房企的短期偿债能力,发现货币资金对短期债务的保障倍数从17年同期的0.66上升到了今年二季度的0.69。从原因上来看,房企短期偿债能力的改善主要源于今年上半年商品房销售状况依旧良好。得益于商品房成交量的上升,今年商品房销售额同比增速仍处高位,二季度商品房销售额的同比增速约为13.2%,使得房企货币资金相对充裕,短期偿债能力有所保障。但同时,房地产销售额的增长或不可持续,未来由于房地产调控不放松,房贷利率走高、棚改货币化安置比例降低等因素,商品房销售趋降,房企销售回款可能面临下降的压力。 |